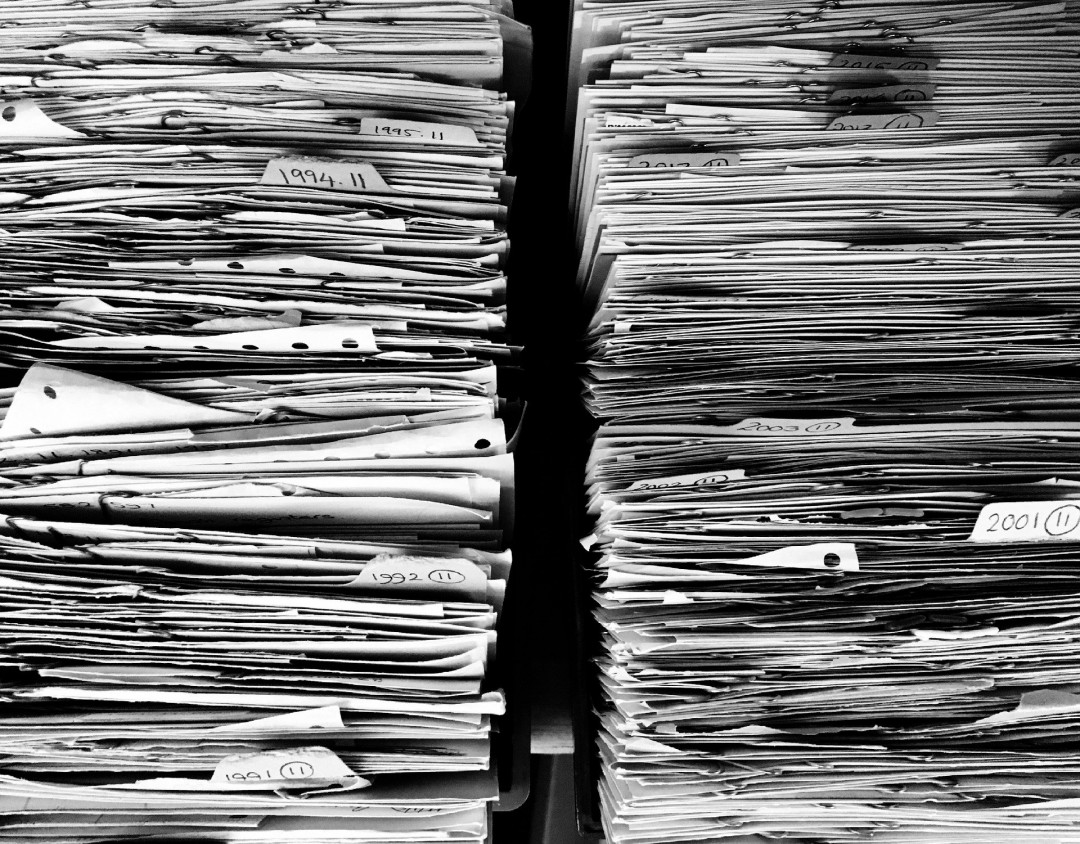

Düsseldorf. Der Bund der Steuerzahler Nordrhein-Westfalen (BdSt NRW) weist darauf hin, dass ab dem 1. Januar 2021 ein großer Teil der aufbewahrten Geschäftsunterlagen in den Reißwolf wandern kann. Allerdings sollte nicht alles blindlings weggeworfen werden, denn eine Reihe von Belegen müssen für das Finanzamt aufbewahrt werden.

Ein Unternehmer muss Geschäftsbücher, Inventare, Bilanzen und sonstige zu führende Bücher zehn Jahre lang aufbewahren. Gleiches gilt für digitale Aufzeichnungen. Empfangene oder abgesandte Handels- und Geschäftsbriefe müssen grundsätzlich sechs Jahre lang aufgehoben werden. Die Aufbewahrungsfrist beginnt jeweils mit dem Schluss des Kalenderjahres, in dem die letzte Eintragung in das Geschäftsbuch gemacht, das Inventar aufgestellt, die Bilanz festgestellt, der Geschäftsbrief abgesandt oder empfangen wurde. Zu Beginn des Jahres 2021 können Unternehmer daher folgende Unterlagen entsorgen:

- Bücher und Aufzeichnungen mit der letzten Eintragung aus dem Jahr 2010;

- Inventare, die bis 31.12.2010 oder früher aufgestellt worden sind;

- Jahresabschlüsse, die bis zum 31.12.2010 oder früher aufgestellt worden sind;

- Buchungsbelege aus dem Jahr 2010 und älter;

- empfangene Handels- bzw. Geschäftsbriefe, die bis zum 31.12.2014 oder früher eingegangen sind;

- Durchschriften abgesandter Handels- bzw. Geschäftsbriefe, die bis zum bis 31.12.2014 oder früher abgesandt wurden.

Privatpersonen müssen Rechnungen und sonstige Belege in der Regel nicht archivieren. Wurden sie dem Finanzamt vorgelegt und ist der Steuerbescheid in Ordnung, brauchen die Belege nicht mehr aufbewahrt zu werden. Lediglich Spendenbescheinigungen müssen bis zum Ablauf eines Jahres nach Bekanntgabe des Einkommensteuerbescheids aufbewahrt werden.

Fertigt der Steuerzahler seine Steuererklärung mit ElsterOnline an, muss er die Belege bis zur Bestandskraft des Steuerbescheides aufbewahren. Bestandskräftig wird der Steuerbescheid mit Ablauf der Einspruchsfrist. Steuerzahler, deren Überschusseinkünfte (Einkünfte aus nichtselbstständiger Tätigkeit, Vermietung und Verpachtung, Kapitaleinkünfte und sonstige Einkünfte) in der Summe mehr als 500.000 Euro im Jahr betragen, müssen steuerlich relevante Unterlagen sechs Jahre lang aufbewahren.

Eine besondere Vorschrift gibt es im Umsatzsteuerrecht. Danach müssen Rechnungen, die für Arbeiten oder Dienstleistungen an einem Haus, einer Wohnung oder einem Grundstück ausgestellt werden, zwei Jahre lang vom Mieter oder Hausbesitzer, auch wenn er eine Privatperson ist, aufbewahrt werden.

Neben den steuerlichen Aufbewahrungsfristen sollten Rechnungen oder Quittungen auch aus zivilrechtlichen Gründen aufbewahrt werden. Mit diesen Belegen lassen sich im Streitfall Verjährungsfristen oder Gewährleistungsrechte besser nachweisen.